Bank oder Versicherung? Das ist für viele die grosse Frage in der Säule 3a. Eines vorweg: es gibt kein Richtig oder Falsch. «Grundsätzlich gilt: Wer überhaupt in die Säule 3a einzahlt, hat die wichtigste Aufgabe für seine private Vorsorge schon erledigt», sagt Christian Schmid, Leiter Vorsorge bei der Glarner Kantonalbank.

Mit dem Entscheid, deine Säule-3a-Vermögen einer Bank oder einer Versicherung anzuvertrauen, kannst du deine private Vorsorge aber besser auf deine aktuelle Lebenssituation anpassen. «Dabei schliesst das eine das andere nicht aus», fügt der Vorsorgeexperte an. «Man kann problemlos gleichzeitig ein 3a-Konto bei einer Bank und eine 3a-Lebensversicherung haben.»

Wir zeigen dir deine Möglichkeiten und worauf du bei der Entscheidung achten solltest.

Säule 3a bei einer Bank oder Versicherung – diese Möglichkeiten hast du

Die Gemeinsamkeiten zuerst: Sowohl bei Banken als auch bei Versicherungen kannst du den jährlichen Maximalbetrag (2024: CHF 7’056.– für Angestellte mit 2. Säule oder 20% vom Erwerbseinkommen für Selbstständigerwerbende ohne 2. Säule jedoch höchstens CHF 35’280) in die Säule 3a einzahlen und anschliessend vom steuerbaren Einkommen abziehen.

Dabei hast du jeweils zwei Möglichkeiten. Du kannst das Vermögen entweder auf einem 3a-Konto verzinsen lassen oder es für eine höhere Renditechance über einen Fonds an den Finanzmärkten anlegen. Allerdings sind Fonds, im Vergleich zu einem Konto, auch mit hohen Risiken verbunden und setzen gewisse Fachkenntnisse voraus. Deshalb empfiehlt der Vorsorgeexperte vor dem Erstmaligen Kauf eine Beratug bei einem Spezialisten.

Säule 3a bei einer Bank

Der Klassiker: das 3a-Konto

Das klassische Konto, auf dem dein Vermögen fest verzinst wird. Dein Geld ist hier sicher, aber der ausbezahlte Zins kann die Inflation meist nicht ausgleichen. Das heisst: Dein Vermögen verliert an Wert.

Renditechancen langfristig maximieren: der 3a-Fonds

Mit einem 3a-Fonds hast du auf lange Frist die besten Chancen, dein Vorsorgevermögen zu vermehren. Die Bank legt dein Geld an den Finanzmärkten an und zahlt dir die Rendite aus. Aber du gehst auch ein grosses Risiko ein: Wenn die Märkte tauchen, löst sich ein Teil deiner Vorsorge in Luft auf.

Sicherheit und Renditechance vereint: das 3a-Konto mit Garantiebetrag von bench

Neu gibt es im Markt eine dritte Lösung. Bei bench kombinierst du die Vorteile von einem 3a-Konto und einem 3a-Fonds. Das bedeutet, du profitierst von höheren Renditechancen als bei einem 3a-Konto. Zugleich kannst du dir sicher sein, dass du bei deiner Pensionierung mindestens deinen Garantiebetrag ausbezahlt bekommst – egal, wie sich die Märkte entwickeln.

Bist du dir nicht sicher, welche Banklösung für dich stimmt? Dieser Artikel hilft dir, die richtige Entscheidung zu treffen.

So funktioniert das 3a-Konto mit Garantiebetrag von bench

Profitiere mit bench von höheren Renditechancen als mit einem normalen 3a-Konto und schütze dein Vermögen zugleich vor Marktschwankungen. Du wählst einfach deine Garantiehöhe von 80%, 90% oder 100% – den Rest übernimmt bench. Deine Einzahlungen sind also geschützt, und du kannst dir sicher sein, dass du bei deiner Pensionierung mindestens den Garantiebetrag ausbezahlt bekommst.

Säule 3a bei einer Versicherung

Risikoschutz mit garantiertem Alterskapital und fixem Zins – die klassische Lebensversicherung

Die Versicherung verspricht dir eine Garantie auf dein angespartes Kapital. Die Garantiehöhe bewegt sich in der Regel zwischen 60-90% deines Sparbetrages. Zusätzlich kannst du noch von einer Renditechance profitieren, falls Märkte gut laufen. Und optional kannst du noch einen Risikoschutz wählen, zum Beispiel für Todesfall oder bei Erwerbsaufall. Risikoschutz und Wertschriftensparen für eine höhere Renditechance – die fondsgebundene Lebensversicherung

Deine einbezahlten Prämien werden in einen Fonds investiert. So profitierst du von besseren Renditechancen als bei der Versicherung mit garantiertem Alterskapital. Aber du trägst auch das Risiko von Verlusten, wenn die Finanzmärkte in die Tiefe stürzen. Zugleich profitierst du von der integrierten Absicherung für dich und deine Angehörigen.

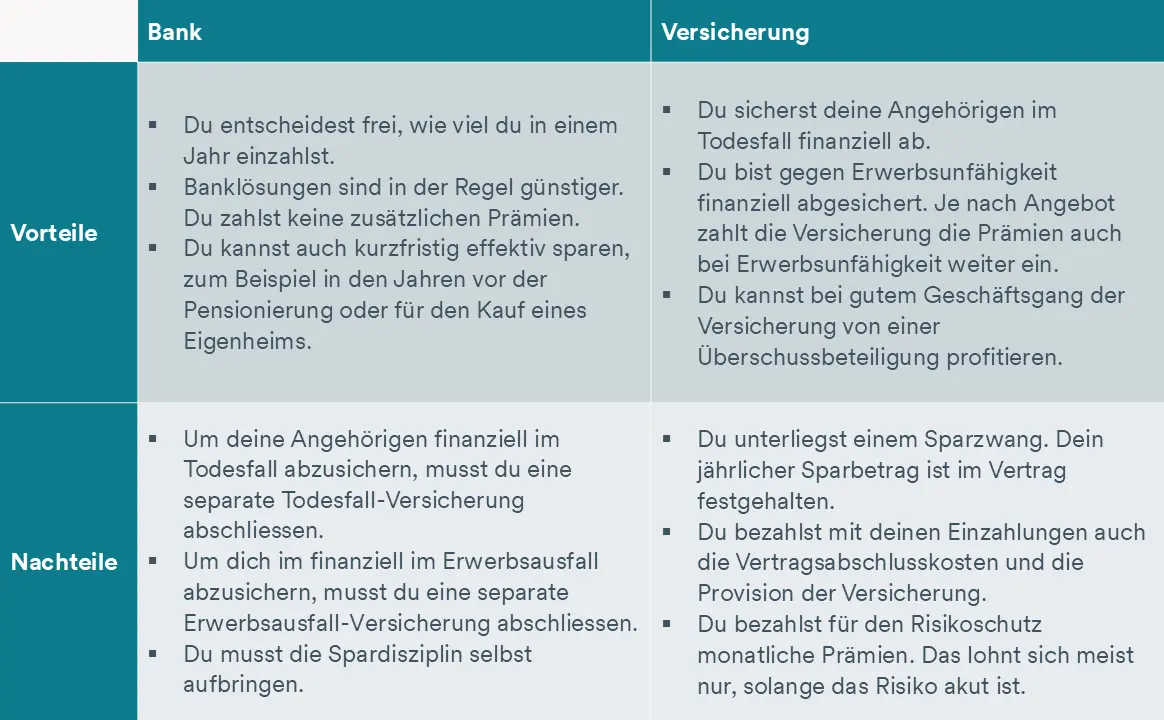

Säule 3a bei einer Bank oder Versicherung: Die wichtigsten Unterschiede

Die Säule 3a bei Banken und Versicherungen unterscheidet sich in wichtigen Punkten:

Flexibilität beim Einzahlen: Bei einer Banklösung entscheidest du selber, ob und wie viel du einzahlst – Versicherungen kennen meist einen vertraglich vereinbarten Sparbetrag, den du jedes Jahr einzahlen musst. Dieser Sparzwang kann aber auch ein Vorteil sein, denn so hast du keine andere Wahl, als vorzusorgen. Bei einer Banklösung brauchst du mehr Disziplin. Der Tipp von Vorsorgeexperte Christian Schmid: «Am besten erfasst man Anfang Jahr einen Dauerauftrag, der regelmässig auf das Säule-3a-Konto einzahlt», rät Christian Schmid.

Risikoschutz: Bei Versicherungen profitierst du von einer integrierten Absicherung gegen Todesfall- und Invaliditätsrisiko – im Gegenzug wird dir vom einbezahlten Geld die Versicherungsprämie abgezogen. Banken sichern diese Risiken nicht ab. Du musst sie also entweder selber tragen oder separat absichern.

Kosten: Banklösungen in der Säule 3a sind in der Regel wesentlich günstiger. Denn du musst nur die Gebühren für die Kontoführung oder die Fondsverwaltung bezahlen. Bei einer Versicherung wird ein Teil der Prämie für Provision, Versicherungsschutz und weitere Kosten verwendet und eine vorzeitige Auflösung kann deshalb zueinem tieferen Auszahlungsbetrag als bei einem regulärem Bezug führen

Säule 3a bei einer Bank oder Versicherung – die Vor- und Nachteile auf einen Blick

Bank oder Versicherung: so findest du die richtige Alternative

Ob die Säule 3a bei einer Bank oder Versicherung für dich die richtige Alternative ist, hängt von deinen persönlichen Bedürfnissen, deiner Risikobereitschaft und der Dauer bis zu deiner Pensionierung ab. Für Christian Schmid hängt der Entscheid von einer Frage ab: Brauchst du den Risikoschutz der Versicherungslösung oder nicht. «Willst du dich selbst und deine Angehörigen finanziell absichern und möchtest du die Versicherung nicht separat abschliessen? Dann ist eine Säule-3a-Versicherungslösung die richtige Wahl» , erklärt der Vorsorgeexperte. «Falls du den Risikoschutz aber nicht oder nicht mehr brauchst, lohnt sich die Säule 3a bei einer Bank in der Regel mehr.

Wir zeigen dir anhand der Beispiels von Vanessa, in welcher Lebensphase die Säule 3a bei einer Versicherung oder einer Bank die optimale Wahl ist:

Erste Schritte in der Arbeitswelt: Vanessa die Lehre abgeschlossen und bekommt ihren ersten vollen Lohn ausbezahlt. Da sie nur für dich selbst vorsorgt und die Zeit bis zur Pensionierung noch sehr lange ist, profitiert sie mit einem Säule-3a-Fonds oder einem bench-Konto am meisten.

Familiengründung: Mit der Gründung der Familie musst sich Vanessa neue Fragen stellen: Was ist, wenn ihr etwas zustösst? Mit einer 3a-Versicherungslösung kann sie gleichzeitig fürs Alter vorsorgen und sicherstellen, dass ihr Partner oder ihre Partnerin und ihre Kinder finanziell abgesichert sind.

Kauf des Eigenheims: Der Kauf des Eigenheims belastet das Budget vieler Familien stark. Oft bleibt neben den Hypothekarzinsen und der Amortisation nicht mehr viel Geld für die Säule 3a übrig. So geht es auch Vanessa. Hätte sie eine 3a-Lebensversicherung, könnte der Sparzwang ihre finanzielle Lage weiter verschärfen. Mit einem 3a-Konto oder einem 3a-Fonds bei einer Bank bleibt sie dagegen flexibel und kann nur in den Jahren einzahlen, in denen ihr nach allen Rechnungen auch noch etwas für die Vorsorge übrig hat.

15 Jahre vor der Pensionierung: In den letzten Jahren vor dem Eintritt in die Pension ändert sich die Ausgangslage nochmal. Die Kinder sind oft ausgezogen, die Hypothek amortisiert. Vanessa sorgt also wieder für sich selbst vor und hat Geld zur freien Verfügung. Das 3a-Konto bei bench gibt ihr die besten Karten in die Hand. Wenn die Märkte schlecht laufen, beruhigt sie die Sicherheit des Garantiebetrags. Und wenn die Wirtschaft brummt, profitiert sie von einer höheren Verzinsung als bei einem normalen 3a-Konto.

Markus Roth

CEO bench